Για τις μεγάλες οικονομίες του πλανήτη, ειδικά για τις

Η.Π.Α., η αντιμετώπιση του τεράστιου χρέους, μέσω της ανάπτυξης, δεν αποτελεί

λύση – ενώ ο καπιταλισμός πλησιάζει στο τέλος του.

Το μοναδικό που μπορεί κανείς να μάθει από την ιστορία είναι

το ότι, ο άνθρωπος δεν μαθαίνει ποτέ από τα λάθη των προγόνων του – αφού κάνει

πάντοτε τα ίδια.

Στα πλαίσια αυτά, παρά το ότι δεν υπάρχει κανένας σχεδόν

οικονομικός δείκτης που να μην μας προειδοποιεί πως πλησιάζει η μεγαλύτερη

καταιγίδα όλων των εποχών, η κρίση των κρίσεων, ενώ είναι αρκετοί αυτοί που

προβλέπουν ένα παγκόσμιο «κραχ» άνευ προηγουμένου, ελάχιστοι το πιστεύουν.

Σε κάθε περίπτωση, για τις μεγάλες οικονομίες του πλανήτη,

κυρίως δε για τις Η.Π.Α., επίσης για την Ιαπωνία, η «φυγή προς τα εμπρός», η

αντιμετώπιση δηλαδή της κρίσης χρέους με τη βοήθεια της ανάπτυξης, δεν αποτελεί

λύση – πόσο μάλλον όταν φαίνεται πλέον καθαρά ότι, ο καπιταλισμός φτάνει στο τελευταίο

του στάδιο.

(α) Όσον αφορά το

πρώτο σκέλος του συμπεράσματος μας, το ότι δηλαδή δεν αποτελεί λύση για τις

Η.Π.Α. η αντιμετώπιση του χρέους μέσω της ανάπτυξης, τα διαγράμματα που

ακολουθούν δεν επιτρέπουν μεγάλες αμφιβολίες.

.

Δείκτης S&P 500 (μπλε) και αύξηση στην ποσότητας

χρήματος από τη Fed (πράσινο). Όταν η Fed αυξάνει την ποσότητα χρήματος κατά

3,25 δις $, ο βασικός δείκτης των Η.Π.Α., ο S&P, ανεβαίνει κατά μία μονάδα.

(*Πατήστε στην εικόνα για μεγέθυνση)

Δείκτης S&P 500 (μπλε) και αύξηση στην ποσότητας

χρήματος από τη Fed (πράσινο). Όταν η Fed αυξάνει την ποσότητα χρήματος κατά

3,25 δις $, ο βασικός δείκτης των Η.Π.Α., ο S&P, ανεβαίνει κατά μία μονάδα.

(*Πατήστε στην εικόνα για μεγέθυνση)

Σύμφωνα με το παραπάνω διάγραμμα, όταν η Fed αυξάνει την

ποσότητα χρήματος κατά 3,25 δις $, ο βασικός δείκτης των Η.Π.Α., ο S&P,

ανεβαίνει κατά μία μονάδα (περί τις 1.800 μονάδες στο τέλος του έτους, από

1.739,1 σήμερα).

Με δεδομένο λοιπόν το ότι, η κεντρική τράπεζα δεν έχει

σταματήσει να αυξάνει τη ρευστότητα, διαθέτοντας 85 δις $ μηνιαία, ο δείκτης θα

συνεχίσει να ανεβαίνει κατά 26 μονάδες το μήνα – στο ύψος των 1.800 μονάδων στο

τέλος του έτους, από 1.739,1 σήμερα. Αυτό φυσικά δεν είναι δυνατόν να

συνεχισθεί επ’ αόριστο – ενώ πιθανότατα θα «καταρρεύσει», όταν η Fed υποχρεωθεί

να σταματήσει την παροχή ρευστότητας (πριν είναι πολύ αργά για το δολάριο και

τα ομόλογα).

.

ΑΕΠ Αμερικής (μπλε) και χρέος Αμερικής (κόκκινο). Φαίνεται

καθαρά ότι, η αύξηση του ισολογισμού της Fed έχει «αποκολληθεί» από την αύξηση

του ΑΕΠ, παρουσιάζοντας ορισμένες διαφοροποιήσεις μετά την έξοδο από τον κανόνα

του χρυσού. (*Πατήστε στην εικόνα για μεγέθυνση)

ΑΕΠ Αμερικής (μπλε) και χρέος Αμερικής (κόκκινο). Φαίνεται

καθαρά ότι, η αύξηση του ισολογισμού της Fed έχει «αποκολληθεί» από την αύξηση

του ΑΕΠ, παρουσιάζοντας ορισμένες διαφοροποιήσεις μετά την έξοδο από τον κανόνα

του χρυσού. (*Πατήστε στην εικόνα για μεγέθυνση)

.

Ειδικότερα, από εκείνη την εποχή και μετά, ο ρυθμός

ανάπτυξης των Η.Π.Α. έχει ξεπεράσει μόλις 11 φορές το ρυθμό αύξησης του

Ισολογισμού της Fed – την τελευταία φορά το 2001 (αριστερή στήλη του

διαγράμματος). Η υπόθεση, με βάση τη συγκεκριμένη εξέλιξη, φαίνεται στο τέλος

του διαγράμματος.

Με δεδομένο δε το ότι, η ποσότητα χρήματος δεν πρέπει να

ξεπερνάει το ΑΕΠ, εάν θέλει κανείς να αποφύγει τον πληθωρισμό, η εξέλιξη δεν

είναι καθόλου καλή για τις Η.Π.Α. – χείριστη φυσικά για το δολάριο, το οποίο

προβλέπουμε πως θα βρεθεί στο στόχαστρο των διεθνών κερδοσκόπων, όπως κάποτε η

βρετανική στερλίνα..

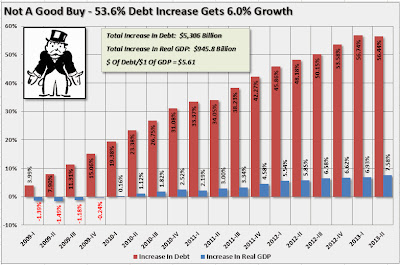

Το τελευταίο διάγραμμα είναι αποκαλυπτικό – αφού, σύμφωνα με

την εξέλιξη των μεγεθών, για κάθε 5,61 $ χρέους, επιτυγχάνεται κατά μέσον όρο

μόλις 1 δολάριο πραγματική ανάπτυξη. Με την πάροδο δε του χρόνου η σχέση αυτή

επιδεινώνεται – γεγονός που σημαίνει ότι, πλησιάζει το τέλος.

Επομένως, η επεισοδιακή άρση του «φρένου χρέους» των Η.Π.Α.,

πάντοτε από μακροοικονομικής σκοπιάς, αποτελεί απλά και μόνο την παράταση ενός

ήδη χαμένου παιχνιδιού – όπου το μόνο που πετυχαίνει η ομάδα που την ζήτησε,

είναι να ηττηθεί με ακόμη μεγαλύτερο σκορ.

Με απλά λόγια, όσο πιο πολύ καθυστερεί τεχνητά η ώρα της

κρίσης, τόσο πιο καταστροφική θα είναι – αφού η «φυγή προς τα εμπρός», όπως

αναφέραμε παραπάνω, η ανάπτυξη δηλαδή, δεν αποτελεί λύση για τις Η.Π.Α.

(τουλάχιστον με κριτήριο τα διαγράμματα που προηγήθηκαν). Φυσικά ελπίζουμε να

διαψευσθούμε, έχοντας ερμηνεύσει με λάθος τρόπο τους δείκτες – αφού κανένας δεν

μπορεί να εύχεται ένα τέτοιο κραχ.

(β) Όσον αφορά τώρα

το δεύτερο συμπέρασμα, σχετικά με το ότι πλησιάζει το τέλος του καπιταλισμού,

τεκμηριώνεται κατά την άποψη μας από την πρόσφατη αλλαγή της νομοθεσίας, σε

σχέση με το πτωχευτικό δίκαιο των τραπεζών – η οποία ουσιαστικά έγινε κρυφά,

αφού είναι ελάχιστοι αυτοί που τη γνωρίζουν.

Ειδικότερα, οι μεγάλοι τραπεζίτες έπεισαν τους πολιτικούς να

εγγυηθούν, μέσω του κράτους και άρα των φορολογουμένων πολιτών, τα παράγωγα –

ένα σκάνδαλο άνευ προηγουμένου, το οποίο όμως διατηρείται κρυφό, αφού δεν έχει

δημοσιοποιηθεί. Τα παράγωγα λοιπόν μετατράπηκαν σε «σίγουρα λιμάνια», σε

ασφαλείς τοποθετήσεις δηλαδή, μέσω της ψήφισης μίας σειράς νόμων.

Για να επιτευχθεί κάτι τέτοιο ήταν προϋπόθεση να αλλαχθεί η

νομοθεσία «περί αφερεγγυότητας των τραπεζών» – το πτωχευτικό τους δίκαιο.

Σύμφωνα με το νέο θεσμικό πλαίσιο λοιπόν, εάν μία τράπεζα έχει στην ιδιοκτησία

της χρεόγραφα, τα οποία απόκτησε μέσω των παραγώγων (όπου για να αγοράσει

κανείς 100 €, χρειάζεται συχνά αρκετά λιγότερα από 10 €), μπορεί να τα

παρακρατήσει, στην περίπτωση που η άλλη τράπεζα, από την οποία τα αγόρασε,

χρεοκοπήσει.

Το πλεονέκτημα αυτής της νομοθεσίας, η οποία είναι

ουσιαστικά συνώνυμη με τη δήμευση περιουσιακών στοιχείων χωρίς δικαστική

απόφαση, είναι το ότι, η πιστώτρια τράπεζα αντιμετωπίζεται πλεονεκτικά, «κατά

προτίμηση» – όπως, για παράδειγμα, τα δάνεια του ΔΝΤ, η εξόφληση των οποίων

προηγείται από κάθε τι άλλο.

Στο κλασσικό πτωχευτικό δίκαιο, με εξαίρεση το προσωπικό

μίας εταιρείας, όλοι οι πιστωτές της, όλοι αυτοί δηλαδή στους οποίους μία

επιχείρηση, η οποία χρεοκοπεί, οφείλει χρήματα, έχουν τα ίδια δικαιώματα – όσον

αφορά τα έσοδα που θα προκύψουν από την εκκαθάριση της.

Με βάση όμως την καινούργια νομοθεσία, αυτός που κερδίζει

είναι μόνο η πιστώτρια τράπεζα – ενώ όλοι οι άλλοι δανειστές χάνουν τα χρήματα

τους (καταθέτες, ομολογιούχοι, μέτοχοι, δημόσιο, προσωπικό κλπ.).

Στα πλαίσια αυτά, όταν τυχόν χρεοκοπήσει στο μέλλον κάποια

τράπεζα, όπως η Lehman Brothers στο παρελθόν, οι μεγάλοι κερδισμένοι θα είναι

εκείνες οι άλλες τράπεζες, οι οποίες θα την έχουν δανείσει με τη βοήθεια των

παραγώγων.

Το γεγονός αυτό σημαίνει ότι, όταν θα κλείνει μία τράπεζα,

οι υπόλοιπες θα μεγαλώνουν, μέχρι τελικά να απομείνει μία: ο μεγάλος νικητής,

οπότε το τέλος του καπιταλισμού, μέσα από τη μονοπωλιακή του εξέλιξη, όπως

προέβλεψε πολλά χρόνια πριν ο Marx.

Η παραπάνω νομοθεσία εφαρμόσθηκε ήδη στην πράξη, στην

περίπτωση της MF Global – ενώ θα επανέλθουμε στο θέμα με αναλυτικό άρθρο μας,

για να γίνουν καλύτερα κατανοητοί οι απίστευτοι κίνδυνοι, με τους οποίους

είμαστε πλέον αντιμέτωποι.

Πόσο μάλλον εάν τυχόν η εγκληματική αυτή νομοθεσία επεκταθεί

και στους κατόχους κρατικών ομολόγων, δανείων με εγγύηση τα ακίνητα των νοικοκυριών

κοκ.

Στην υποθετική αυτή περίπτωση η Ελλάδα, η οποία έχει

υποθηκευτεί στους δανειστές της μετά το εγκληματικό PSI, θα μετατρεπόταν σε μία

πραγματική αποικία και σε ένα Eldorado των κερδοσκόπων – χωρίς καμία δυνατότητα νομικής προστασίας.

Ενδεχομένως δε για το λόγο αυτό μειώνονται τα spread –

επειδή δηλαδή, σύμφωνα με τον «άγραφο κανόνα» των επιτοκίων, είναι τόσο

χαμηλότερα, όσο μικρότερος ο κίνδυνος απώλειας του δανείου.

Αντίστοιχα, ο κάθε δανειστής, οι τράπεζες στην περίπτωση των

νοικοκυριών που έχουν ενυπόθηκα δάνεια, θα παίρνουν, θα δημεύουν καλύτερα τα

σπίτια των οφειλετών, χωρίς δικαστική απόφαση, εάν τυχόν καθυστερήσουν την

πληρωμή κάποιων δόσεων. Αμέσως μετά θα τα πουλούν, χωρίς να έχουν την υποχρέωση

να ρωτήσουν κανέναν.

Φυσικά ελπίζουμε να κάνουμε και εδώ λάθος, αφού δεν

πρόκειται για ευχάριστες εξελίξεις – για τις οποίες όμως θεωρούμε υποχρέωση μας

να ενημερώνουμε. Ευχόμαστε δε να έχουν λάβει τα μέτρα τους οι ελληνικές

τράπεζες, οι οποίες είναι σε μεγάλο βαθμό εκτεθειμένες στους δανειστές τους –

μετά τη χρεοκοπία και την υποχρεωτική ανακεφαλαιοποίηση τους.

Analyst Team.gr

www.estetbroker.blogspot.com

Δεν υπάρχουν σχόλια:

Δημοσίευση σχολίου